| Слайд №2 |

|

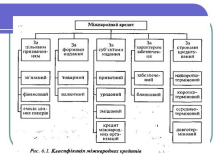

1. Міжнародний кредит – це форма руху позикового капіталу у сфері міжнародних економічних відносин, де кредиторами і позичальниками виступають суб’єкти різних країн. Суб’єктами цих відносин виступають приватні фірми, комерційні банки, кредитні організації, нефінансові заклади, держави та державні органи, а також регіональні міжнародні банки розвитку, міжнародні фінансові інститути.

|

| Слайд №3 |

|

Кредитні відносини складаються на принципах:

повернення;

терміновості;

платності;

гарантованості.

|

| Слайд №4 |

|

Функції міжнародного кредиту:

забезпечення перерозподілу між країнами фінансових і матеріальних ресурсів, що сприяє їх ефективному використанню;

збільшення нагромадження в межах всього світового господарства за рахунок використання тимчасово вільних грошових коштів одних країн для фінансування капіталовкладень в інших країнах;

прискорення реалізації товарів у світовому масштабі.

|

| Слайд №5 |

|

Фактори поширення кредитних відносин у міжнародній сфері:

інтернаціоналізація виробництва і капіталу;

активізація міжнародних економічних зв?язків;

зміцнення позицій ТНК;

НТР, досягнення у сфері комунікаційних технологій.

|

| Слайд №6 |

|

|

| Слайд №7 |

|

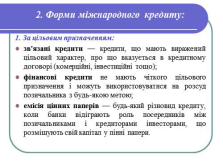

2. Форми міжнародного кредиту:

1. За цільовим призначенням:

зв’язані кредити — кредити, що мають виражений цільовий характер, про що вказується в кредитному договорі (комерційні, інвестиційні тощо);

фінансові кредити не мають чіткого цільового призначення і можуть використовуватися на розсуд позичальника з будь-якою метою;

емісія цінних паперів — будь-який різновид кредиту, коли банки відіграють роль посередників між позичальниками і кредиторами інвесторами, що розміщують свій капітал у пінні папери.

|

| Слайд №8 |

|

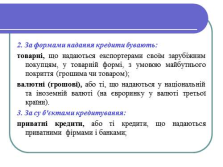

2. За формами надання кредити бувають:

товарні, що надаються експортерами своїм зарубіжним покупцям, у товарній формі, з умовою майбутнього покриття (грошима чи товаром);

валютні (грошові), або ті, що надаються у національній та іноземній валюті (на євроринку у валюті третьої країни).

3. За су б’єктами кредитування:

приватні кредити, або ті кредити, що надаються приватними фірмами і банками;

|

| Слайд №9 |

|

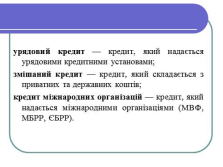

урядовий кредит — кредит, який надається урядовими кредитними установами;

змішаний кредит — кредит, який складається з приватних та державних коштів;

кредит міжнародних організацій — кредит, який надається міжнародними організаціями (МВФ, МБРР, ЄБРР).

|

| Слайд №10 |

|

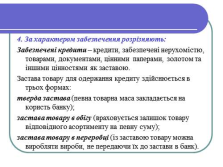

4. За характером забезпечення розрізняють:

Забезпечені кредити – кредити, забезпечені нерухомістю, товарами, документами, цінними паперами, золотом та іншими цінностями як заставою.

Застава товару для одержання кредиту здійснюється в трьох формах:

тверда застава (певна товарна маса закладається на користь банку);

застава товару в обігу (враховується залишок товару відповідного асортименту на певну суму);

застава товару в переробці (із заставою товару можна виробляти вироби, не передаючи їх до застави в банк).

|

| Слайд №11 |

|

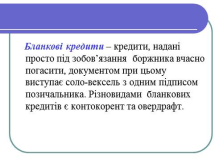

Бланкові кредити – кредити, надані просто під зобов’язання боржника вчасно погасити, документом при цьому виступає соло-вексель з одним підписом позичальника. Різновидами бланкових кредитів є контокорент та овердрафт. |

| Слайд №12 |

|

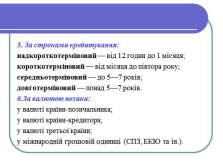

5. За строками кредитування:

надкороткотерміновий — від 12 годин до 1 місяця;

короткотерміновий — від місяця до півтора року;

середньотерміновий — до 5—7 років;

довготерміновий — понад 5—7 років.

6.За валютою позики:

у валюті країни-позичальника;

у валюті країни-кредитора;

у валюті третьої країни;

у міжнародній грошовій одиниці (СПЗ, ЕКЮ та ін.).

|

| Слайд №13 |

|

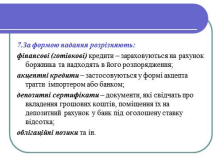

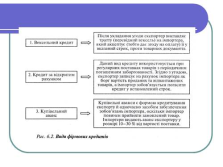

7.За формою надання розрізняють:

фінансові (готівкові) кредити – зараховуються на рахунок боржника та надходять в його розпорядження;

акцептні кредити – застосовуються у формі акцепта тратти імпортером або банком;

депозитні сертифікати – документи, які свідчать про вкладення грошових коштів, поміщення їх на депозитний рахунок у банк під оголошену ставку відсотка;

облігаційні позики та ін.

|

| Слайд №14 |

|

8. За кредиторами:

Приватні кредити – надаються приватними особами.

Фірмові (комерційні) кредити – кредити, що надаються фірмами.

Банківські кредити – кредити, які надаються банками, іноді посередниками (брокерами).

Урядові (державні) кредити – кредити, надані урядовими установами від імені держави.

Кредити міжнародних фінансово-кредитних організацій.

Змішані кредити – в яких беруть участь приватні підприємства та держава, державні та міжнародні установи.

Фірмовий (комерційний) кредит є однією з найстаріших форм зовнішньоторговельного кредиту. |

| Слайд №15 |

|

|

| Слайд №16 |

|

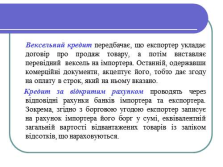

Вексельний кредит передбачає, що експортер укладає договір про продаж товару, а потім виставляє перевідний вексель на імпортера. Останній, одержавши комерційні документи, акцептує його, тобто дає згоду на оплату в строк, який на ньому вказано.

Кредит за відкритим рахунком проводять через відповідні рахунки банків імпортера та експортера. Зокрема, згідно з борговою угодою експортер записує на рахунок імпортера його борг у сумі, еквівалентній загальній вартості відвантажених товарів із заліком відсотків, що нараховуються. |

| Слайд №17 |

|

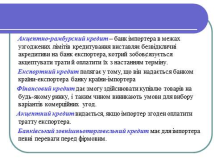

Акцептно-рамбурсний кредит – банк імпортера в межах узгоджених лімітів кредитування виставляє безвідкличні акредитиви на банк експортера, котрий зобов?язується акцептувати трати й оплатити їх з настанням терміну.

Експортний кредит полягає у тому, що він надається банком країни-експортера банку країни-імпортера

Фінансовий кредит дає змогу здійснювати купівлю товарів на будь-якому ринку, і таким чином виникають умови для вибору варіантів комерційних угод.

Акцептний кредит видається, якщо імпортер згоден оплатити тратту експортера.

Банківський зовнішньоторговельний кредит має для імпортера певні переваги перед фірмовим.

|

| Слайд №18 |

|

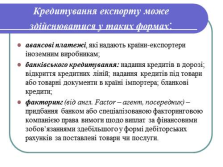

Кредитування експорту може здійснюватися у таких формах:

авансові платежі, які надають країни-експортери іноземним виробникам;

банківського кредитування: надання кредитів в дорозі; відкриття кредитних ліній; надання кредитів під товари або товарні документи в країні імпортера; бланкові кредити;

факторинг (від англ. Factor – агент, посередник) – придбання банком або спеціалізованою факторинговою компанією права вимоги щодо виплат за фінансовими зобов’язаннями здебільшого у формі дебіторських рахунків за поставлені товари чи послуги. |

| Слайд №19 |

|

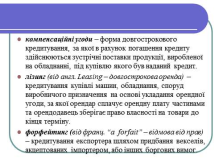

компенсаційні угоди – форма довгострокового кредитування, за якої в рахунок погашення кредиту здійснюються зустрічні поставки продукції, виробленої на обладнанні, під купівлю якого був наданий кредит.

лізинг (від англ. Leasing – довгострокова оренда) – кредитування купівлі машин, обладнання, споруд виробничого призначення на основі укладання орендної угоди, за якої орендар сплачує орендну плату частинами та орендодавець зберігає право власності на товари до кінця терміну.

форфейтинг (від франц. “a forfait” – відмова від прав) – кредитування експортера шляхом придбання векселів, акцептованих імпортером, або інших боргових вимог.

|

| Слайд №20 |

|

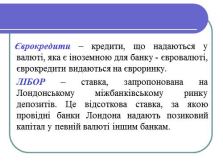

Єврокредити – кредити, що надаються у валюті, яка є іноземною для банку — євровалюті, єврокредити видаються на євроринку.

ЛІБОР – ставка, запропонована на Лондонському міжбанківському ринку депозитів. Це відсоткова ставка, за якою провідні банки Лондона надають позиковий капітал у певній валюті іншим банкам. |

| Слайд №21 |

|

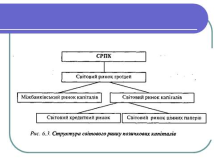

3. Світовий ринок позичкового капіталу (СРПК) — це сукупність попиту та пропозиції на позичковий капітал позичальників та кредиторів різних країн. Цей ринок сформувався на основі інтернаціоналізації та інтеграції національних ринків на початку 60-х років.

|

| Слайд №22 |

|

|

| Слайд №23 |

|

Світовий грошовий ринок — це взаємодія попиту та пропозиції грошового капіталу, який функціонує як міжнародний купівельний та платіжний засіб. Він є ринком короткострокових операцій (у межах від декількох годин і приблизно до року), який здійснюється банками та іншими фінансово-кредитними установами і включає в себе міжбанківський ринок.

Міжбанківський ринок — характеризує сукупність відносин між банками з приводу надання короткострокових позик на суму не менше 1 млн. дол. США.

|

| Слайд №24 |

|

Світовий ринок капіталів ділиться на:

кредитний ринок;

ринок цінних паперів.

Світовий кредитний ринок — це сукупність кредитних відносин, які виникають у масштабах світового господарства, або ж це взаємодія попиту і пропозиції кредитів у міжнародній сфері.

|

| Слайд №25 |

|

Світовий фінансовий ринок – система відносин попиту і пропозиції щодо фінансового капіталу, що функціонує у міжнародній сфері в якості покупних і платіжних засобів, кредитів, інвестиційних ресурсів.

Світовий ринок цінних паперів — це другий сегмент світового ринку капіталу, який охоплює ринки міжнародних середньо- і довгострокових цінних паперів — бондів (облігацій), векселів, акцій, купівля національних облігацій нерезидентами та ін.

|

| Слайд №26 |

|

Єврооблігації – боргові зобов?язання, що випускаються позичальником при отриманні довгострокової позики на євроринку. Вони розміщуються одночасно на ринках декількох країн і номіновані у валюті, яка є для кредитора іноземною.

Іноземні облігації – цінні папери, які розміщуються позичальником в іншій країні, але в своїй національній валюті. |

| Слайд №27 |

|

Облігації з плаваючою процентною ставкою – ставка за облігаціями змінюється залежно від зміни відсотка на ринку.

Облігації з індексованим відсотком – ставка прив’язується не до позичкового відсотка, а до індексу цін на відповідні товари.

Облігації з нульовим відсотком – доход за облігацією отримується не щорічно, а лише один раз, при викупі облігацій.

Конвертовані облігації – вид облігацій, які за певних умов можна обміняти на акції компанії-боржника за попередньо встановленим курсом.

|

| Слайд №28 |

|

Єврокомерційні папери – зобов’язання комерційних корпорацій, які випускаються на 3-6 місяців з невисокою маржею до базової ставки.

Євроноти – цінні папери, які випускають корпорації на строк від трьох до шести місяців зі змінною ставкою, яка базується на ЛІБОР.

|

| Слайд №29 |

|

Похідні фінансові інструменти (деривативи):

Своп – це угода між двома контрагентами про обмін у майбутньому платежами відповідно до визначених у контракті умов.

Ф’ючерсний контракт – це контракт, який укладається на біржі між двома сторонами про майбутню поставку предмета договору.

Форвардний контракт – це контракт між двома сторонами про майбутню поставку предмета договору. Форвардний контракт – це тверда угода, тобто угода, обов’язкова до виконання.

|

| Слайд №30 |

|

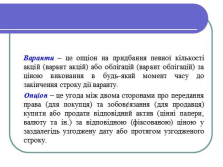

Варанти – це опціон на придбання певної кількості акцій (варант акцій) або облігацій (варант облігацій) за ціною виконання в будь-який момент часу до закінчення строку дії варанту.

Опціон – це угода між двома сторонами про передання права (для покупця) та зобов?язання (для продавця) купити або продати відповідний актив (цінні папери, валюту та ін.) за відповідною (фіксованою) ціною у заздалегідь узгоджену дату або протягом узгодженого строку.

|

| Слайд №31 |

|

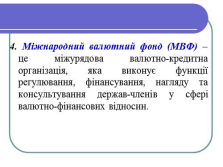

4. Міжнародний валютний фонд (МВФ) – це міжурядова валютно-кредитна організація, яка виконує функції регулювання, фінансування, нагляду та консультування держав-членів у сфері валютно-фінансових відносин. |

| Слайд №32 |

|

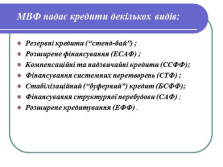

МВФ надає кредити декількох видів:

Резервні кредити (“стенд-бай”) ;

Розширене фінансування (ЕСАФ) ;

Компенсаційні та надзвичайні кредити (ССФФ);

Фінансування системних перетворень (СТФ) ;

Стабілізаційний (“буферний”) кредит (БСФФ);

Фінансування структурної перебудови (САФ) ;

Розширене кредитування (ЕФФ) .

|

| Слайд №33 |

|

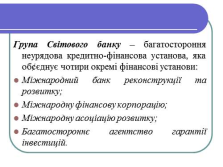

Група Світового банку – багатостороння неурядова кредитно-фінансова установа, яка об?єднує чотири окремі фінансові установи:

Міжнародний банк реконструкції та розвитку;

Міжнародну фінансову корпорацію;

Міжнародну асоціацію розвитку;

Багатостороннє агентство гарантії інвестицій.

|

| Слайд №34 |

|

Міжнародна асоціація розвитку (МАР) – заснована у 1960 р. з метою доповнити діяльність МБРР в напрямі довгострокового фінансування найбідніших країн світу.

Міжнародна фінансова корпорація була заснована в 1956 р. для сприяння розвитку приватного підприємництва в країнах, що розвиваються.

Багатостороннє агентство гарантії інвестицій – створене в 1988 р. і почало свою діяльність з 1990 р. Входить 158 країн-членів.

|

| Слайд №35 |

|

Рекомендована література:

Основна:

1. Солонінко К.С. Міжнародна економіка: Навч. Посібник. – К.:Кондор, 2008. – С. 237-255.

2. Міжнародна економіка: Навчальний посібник. – Під заг. Ред. О.Г. Гупала. – К.: «Хай-Тек Прес», 2007. – С. 142-161.

4. Герасимчук В.Г. Міжнародна економіка: навч. посіб. / В.Г. Герасимчук, С.В. Войтко. – К.: Знання, 2009. – С. 114-122.

Додаткова:

1. Одягайло Б.М. Міжнародна економіка:Навч. Посіб. – К.:Знання, 2005 – С. 169-195.

|